Как заработать деньги на бирже? Советы для начинающих

Содержание статьи

Правда ли, что можно заработать деньги на бирже? Ответ на этот вопрос не так прост, как кажется на первый взгляд. Фондовый рынок не является источником простых денег, но и не является большой ложью, поскольку многие люди так считают. Как обычно, истина находится посередине.

Кто может заработать деньги на бирже и получить доход?

На фондовом рынке может как заработать деньги на бирже:

Трейдер — это люди, которые решили сделать карьеру, занимаясь торговлей на фондовом рынке. Их также можно назвать биржевыми спекулянтами, хотя термин «спекулянт» не отражает их работу в полной мере.

Трейдер на фондовом рынке, другими словами, покупает и продает финансовые активы. Чтобы быть успешным в этом деле, профессиональный трейдер должен проделать большую аналитическую работу. И он делает это каждый день.

Инвестор — это люди, которые вкладывают свои деньги в различные инструменты (такие как акции и облигации) и в результате получают дивиденды или другие отчисления.

Инвесторы могут выбрать профессиональное управление своими активами, в этом случае квалифицированный менеджер или трейдер принимает торговые решения от их имени.

На финансовом рынке трейдер, как правило, заинтересован в достижении краткосрочной прибыли и готов идти на значительный риск. Он принимает все торговые решения без консультаций, используя один из нескольких методов торговли.

Необходимо при торговле учитывать несколько элементов:

- Новости;

- Аналитика, которую публикуют эксперты;

- ситуация на рынке и др.

В отличие от трейдера, инвестор заинтересован в долгосрочной прибыли (год и более), а не в краткосрочной.

Инвестор учитывает не только общую ситуацию на рынке при определении целесообразности приобретения того или иного инструмента, но и долгосрочные перспективы компании. Для этого он анализирует ее сигналы и заявления.

Инвесторы также ожидают прироста капитала в результате роста стоимости активов. Долгосрочный инвестор готов к тому, что приобретенный актив может не сразу вырасти в цене, а наоборот, упасть в цене, причем иногда очень сильно. В этом случае инвестор рассматривает возможность выкупа ранее приобретенного актива, который упал в цене.

Способы заработка на бирже

Существует несколько различных методов получения денег на бирже, а также сочетание многих из них.

Самые популярные:

Облигации

Теория заключается в том, что облигацию покупает инвестор. Он получает право на купонный платеж от эмитента, который затем может использовать для приобретения денег.

В этом сценарии на доходность влияют такие элементы, как благонадежность эмитента (чем менее надежен эмитент, тем ниже доходность) и срок погашения (чем больше срок, тем выше годовая доходность). Доходность от облигаций крупных фирм обычно выше, чем от государственных облигаций, однако риски также возрастают.

Акции

Вкладчик, купивший акции, становится совладельцем фирмы. Однако простое обладание ими не гарантирует финансового успеха. Дивиденды выплачиваются держателям акций, если организация получает прибыль, часть которой затем возвращается им в виде дивидендов.

Инвесторы, желающие получать дивиденды, ищут фирмы, выпускающие привилегированные акции, так как этот вид акций (в отличие от обыкновенных) гарантирует, что владелец получает часть прибыли в виде дивидендов. Не только дивиденды добавляют деньги на ваш счет, когда вы держите акции.

Они дороги, потому что их цена меняется несколько раз в год и в широком диапазоне. Трейдеры покупают их, чтобы позже продать по более высокой цене, поскольку их цена может колебаться несколько раз в течение года и в больших пределах. Технический и фундаментальный анализ используются трейдерами для прогнозирования рыночных тенденций, чтобы ориентироваться на рынке.

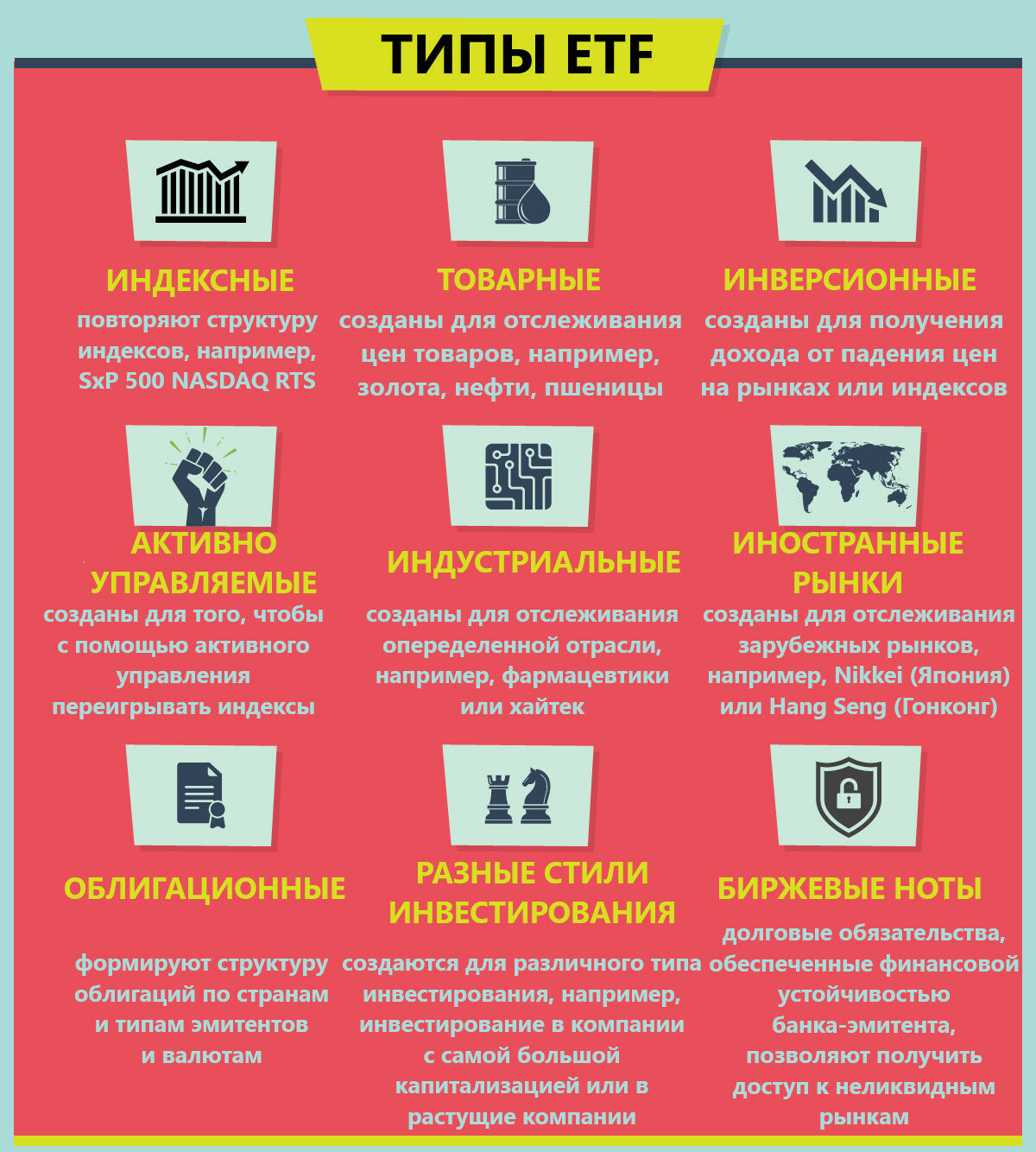

ETF (Exchange Traded Funds)

Это коллекция активов, отобранных по определенным критериям. Основным преимуществом является покупка множества акций из разных стран за небольшую цену. ETF также позволяют инвесторам защитить свои инвестиции, позволяя им покупать большое количество разных активов.

Опционы, фьючерсы и деривативы

*Они предназначены только для экспертов.

Торговля ими подразумевает более высокий уровень опасности, но и потенциально большую прибыль. Вы не можете переждать период снижения цены в случае торговли акциями, но можете с фьючерсными контрактами. Вкладчик получит либо прибыль, либо убыток по окончании срока действия (экспирации).

Объяснение почему не подходит:

Трейдеры, напротив, — это те, кто выигрывает на разнице между покупкой и продажей определенной валютной пары.

Золото занимает первое место, что соответствует его положению на протяжении всей истории. В условиях кризиса оно становится более ценным, так как люди стремятся приобрести его, и спрос на него растет. В результате долгосрочные инвестиции в золото помогут вам не только сохранить деньги, но и заработать их в несколько раз. Фьючерсные контракты — один из самых распространенных инструментов для инвестирования в золото.

Вы можете купить фьючерсы, если считаете, что цена актива будет расти, и продать их обратно, когда рынок поднимется до определенного уровня, что позволит вам получить свою прибыль. Есть и другие варианты заработка на золоте: акции или горнодобывающие компании с перспективными активами, а также физическая покупка драгоценных металлов.

Ниже перечислены риски, связанные с получением прибыли на бирже:

При инвестировании всегда существует риск потерять часть или все свои средства, а при торговле на фьючерсном рынке есть вероятность задолжать деньги брокеру. При резком скачке котировок акций такое случается. Если клиент не успевает закрыть позицию до расчетов, брокер рассчитывается со своими контрагентами и клиент покрывает расходы.

При торговле на финансовом рынке существует три вида рисков:

- Опасность банкротства компании, выпустившей акции (фирмы-эмитента). Перед покупкой акций рекомендуется тщательно изучить финансовую отчетность компании и проанализировать ее деятельность. Также рекомендуется не вкладывать все свои деньги в одно предприятие, а распределить их между несколькими (в идеале 10-20) различными фирмами.

- Невыплата дивидендов. Хотя это может показаться странной причиной для подачи иска против корпорации, тем не менее, инвесторам следует знать об этом. Если фирма-эмитент показала убытки в своих годовых отчетах, а также банкротство, это произойдет.

Риск снижения стоимости акций одинаков для всех инвестиций. На него могут влиять как рыночный климат, так и положение компании. - Колебания валютных курсов — это всегда азартная игра при работе с валютой. Однако такие колебания также являются источником прибыли для трейдеров, поскольку именно от разницы курсов они получают прибыль. Все сводится к стратегии, точности анализа и знанию рынка.

Для минимизации опасностей необходимо выполнить следующее:

Диверсифицируйте свой инвестиционный портфель. Это подразумевает инвестирование в различные фирмы, сектора и отрасли, а также правильное построение портфеля, то есть покупку акций, которые не будут коррелировать (иметь отрицательную корреляцию) друг с другом или их антикорреляцию (отрицательную корреляцию).

* Корреляция — это статистическая взаимосвязь между двумя активами, при которой изменение цены одного из них сопровождается аналогичным изменением цены другого. Может присутствовать прямая или обратная корреляция.

Любая видимая связь между ними называется корреляцией, которая возникает, когда стоимость одного актива растет, а другого падает (аналогично падению).

Отрицательная (обратная) корреляция — когда цена одного актива растет, цена другого падает (и наоборот).

Цена корпоративных акций и цена золота имеют отрицательную корреляцию. Когда цены на акции растут, стоимость золота обычно падает. Напротив, когда цены на акции падают, стоимость золота возрастает. Именно из-за этой обратной зависимости инвесторам рекомендуют вкладывать средства в драгоценные металлы.

Постепенный выход на рынок ценных бумаг имеет решающее значение. Наиболее успешной стратегией входа на рынок является постепенное увеличение вашего портфеля инвестора, например, на ежемесячной или ежеквартальной основе. При таком подходе вы будете лучше понимать рынок и ориентироваться на нем.

Для инвестора крайне важно четко определить понятие инвестиционного горизонта. Это определенное количество целей и задач, которые инвестор ставит перед собой за определенный промежуток времени. 5-10 лет, по мнению профессиональных инвесторов, является оптимальной продолжительностью.

Неопытным инвесторам следует избегать использования кредитного плеча брокера.

Чтобы защитить себя, трейдеры полагаются на правильное размещение стоп-приказов и соблюдение стандартов управления рисками.

Альтернативные варианты заработка

В дополнение к обычным способам заработка на бирже существуют и альтернативные.

Криптовалюта: Как на ней заработать

В двух словах, процесс добычи криптовалют включает в себя множество методов:

- Криптовалютный арбитраж — это практика покупки и продажи криптовалют на одной бирже с целью получения прибыли.

- Криптобиржевой депозит (аналог банковского депозитного счета);

- Портфель криптовалютного инвестора, в двух словах, состоит из высоколиквидных криптовалют, которые покупаются и хранятся в течение длительного времени перед продажей.

Возможно также, что вы никогда не сможете получить доступ к своим средствам. Например, если вы отправляете деньги из одной страны в другую, но не имеете там счета, получатель может не принять их и вернуть обратно на ваш кошелек.

Финансовый менеджмент

Передача активов компетентному лицу (менеджеру) или управляющей фирме на определенный срок в надежде заработать деньги называется управлением активами. Менеджер, в свою очередь, обещает заботиться о средствах клиента. Это включает в себя:

- Формирование портфеля (по согласованию с клиентом);

- Анализ рынка;

- Выбор наиболее выгодных эмитентов;

- Выбор времени и длительности инвестирования.

В этом сценарии прибыль инвестора зависит от способностей менеджера и рыночных условий.

После подписания договора инвестор получает информационную поддержку, налоговые консультации и полную юридическую помощь.

ВАЖНО: При выборе управляющего учитывайте регулярные расходы на его вознаграждение. Лучше всего, если менеджеру платят исключительно за счет вашей прибыли. Однако часто установленная доля (обычно от 1 до 5% в год) взимается за управление независимо от результатов. Это означает, что данный процент вычитается из ваших денег каждый год, независимо от того результата, который продемонстрировал ваш менеджер.

Робот

С помощью автоматизированного советника, который представляет собой онлайн-платформу для создания и управления инвестиционным портфелем с минимальным участием человека, робо-консультант делает деньги. Услуги робо-советника включают создание инвестиционного счета, структурирование портфеля, ребалансировку активов и так далее.

Когда робо-консультант формирует инвестиционный портфель, в первую очередь он оптимизирует распределение активов на основе целей клиента, инвестиционного горизонта и выбранной толерантности к риску.

Управление портфелем осуществляется в соответствии с правилами и статистикой, предоставленной аналитиками, а также с учетом маркетинговых данных и ситуаций, рекомендованных аналитиками.

Цель этой разработки — сделать услуги по управлению инвестициями доступными для более широкого круга инверторов.

Основные плюсы:

- Защита от человеческого фактора;

- Сравнительно небольшая комиссия;

- Наличие правовой защиты клиента.

Заключение: как заработать деньги на бирже?

Поэтому, чтобы заработать деньги на бирже, необходимо выработать собственный алгоритм, подход и технику работы. Также крайне важно учитывать и управлять всеми возможными опасностями, правильно оценивать ситуацию и вовремя принимать решения.

Мы бы хотели вам предложить начать торговлю на платформе https://amįr.capital/

Подробнее по QR — коду.